Comment changer de banque et clôturer un compte courant ?

Mise à jour le 25/02/2025 - Par Séverine Fauchille

Sommaire

1. Pourquoi clôturer un compte bancaire ? 2. Comment changer de banque pour son compte courant ? 3. Comment clôturer ou transférer un livret d'épargne ? 4. Changer de banque facilement pour un crédit 5. Les frais de tenue de compte bancaire 6. Tous nos guides pour clôturer ses comptes facilementVotre banque vous propose des tarifs trop élevés ? Les horaires de votre agence bancaire ne vous conviennent pas ? Le service client n’est pas assez réactif ou ne répond pas à vos attentes ? Les produits ne correspondent pas à vos besoins ? Bref, vous souhaitez changer de banque ou clôturer l’un de vos comptes.

1. Pourquoi clôturer un compte bancaire ?

Ce guide vous indique toutes les démarches à suivre pour résilier votre compte courant, votre PEL, votre livret A, votre PEA, vos livrets d’épargne et pour ouvrir un nouveau compte bancaire, que vous soyez à la Caisse d’Epargne, à la BNP, au Crédit Mutuel, au LCL, à la Banque Postale, à la Société Générale...

D'après une étude UFC-Que Choisir, 25 % des clients sont insatisfaits de leur banque, mais que seuls 3 % des clients changent d'établissement chaque année.

Pour quelles raisons ? Les démarches administratives, la facturation de transfert pour certains livrets…

Pourtant une autre étude de l’UFC-Que Choisir démontre que choisir un nouvel établissement bancaire peut permettre d’économiser plusieurs dizaines, voire plusieurs centaines d’euros par an ! Clôturer un compte en banque, ce n’est pas compliqué, suivez le guide !

2. Comment changer de banque pour son compte courant ?

Quelles sont les démarches pour fermer son compte ?

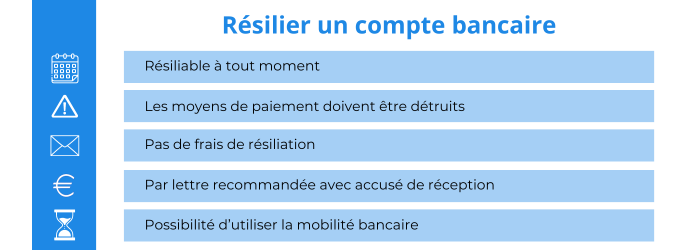

La clôture d’un compte courant et l'ouverture d'un nouveau banque sont des démarches gratuites.

Voici toutes les étapes pour effectuer votre changement de banque en toute sérénité.

Ouvrir un nouveau compte dans une nouvelle banque

Notez que la banque doit vous proposer l'Aide à la Mobilité Bancaire, un système qui l'oblige à effectuer le transfert du compte que vous clôturez. Toutefois, cette mesure ne s'applique qu'à un compte courant. C'est pourquoi il est conseillé de procéder soi-même à la clôture des comptes, même si la nouvelle banque s'occupe du transfert des virements et prélèvements.

Reprendre les 13 derniers relevés de compte

Listez tous les organismes, administrations et sociétés qui effectuent des prélèvements ou des virements sur votre compte courant : EDF, téléphone, fournisseur d’accès internet, impôts, employeur, organisme de sécurité sociale, caisse d’allocation familiale, mutuelle, organisation caritative ou encore propriétaire si vous êtes locataire.

Reprendre les 13 derniers mois vous permettra de ne pas oublier les organismes qui ne vous prélèvent qu’une à deux fois par an.

Envoyer le nouveau RIB

Transmettez-le à tous ces organismes, administrations et sociétés. N’hésitez pas à l’envoyer en courrier recommandé avec accusé de réception ou à vous rendre directement au guichet de l’établissement pour vous assurer que votre nouveau RIB soit bien pris en compte.

Laisser suffisamment d’argent sur le compte initial

Cela permettra de payer les opérations en cours qui n’ont pas encore été débitées. N’oubliez pas qu’un chèque est valable 1 an et 8 jours à compter de son émission.

Listez les chèques encore en circulation en reprenant votre chéquier et vos relevés de compte, pour vérifier qu’il n’en reste pas et le cas échéant, laissez la provision nécessaire sur votre compte.

Pour les paiements par carte, vérifiez que tous les paiements ont bien été effectués, en particulier pour les paiements à distance et les paiements à débit différé.

Virer l'argent restant vers le nouveau compte

Une fois que toutes ces opérations ont bien été transférées, vous pouvez finalement verser votre trésorerie sur votre nouveau compte et clôturer votre ancien compte.

Demander la fermeture du compte

Pour clôturer votre compte, il suffit d’envoyer une lettre en recommandé avec accusé de réception à votre établissement bancaire. La banque fermera votre compte dans les 10 jours ouvrés.

À la lettre de résiliation, joignez les documents listés ci-dessous :

- une copie de la pièce d’identité de chaque titulaire du compte ;

- un justificatif de domicile ;

- le RIB du compte vers lequel vous souhaitez que soient transférées les sommes du compte à clôturer.

Vous pouvez les télécharger sur notre outil, lors de la personnalisation de votre courrier.

Envoyez votre recommandé avec notre service et profitez de :

- l’accès 24 h/24 et 7 j/7 ;

- la démarche 100 % en ligne, tout se fait depuis chez vous ;

- les modèles de lettres à personnaliser ;

- l’annuaire d’adresses de résiliation ;

- l’espace client qui réunit : preuve de dépôt, suivi, accusé de réception et copie de la lettre.

Attention ! Mettre à zéro un compte ne signifie pas clôturer un compte, certains établissements bancaires facturent même des frais pour comptes inactifs. Il vaut mieux donc clôturer vraiment votre compte si vous envisagez de changer de banque pour éviter de mauvaises surprises.

Quels sont les frais de clôture d'un compte bancaire ?

La résiliation du compte se fait à l’initiative de l’une ou l’autre des parties (le client ou la banque). C’est une opération gratuite. Le délai de préavis est précisé dans votre convention de compte. Si ce compte courant est un compte joint, il devra être clôturé avec l’accord et la signature de tous les cotitulaires du compte.

Vous devez retourner à votre banque tous vos moyens de paiement : chéquier, carte bancaire…

Tous vos services seront alors résiliés : carte de paiement, espace client en ligne…

Comment ouvrir un nouveau compte ?

Votre nouvelle banque est libre d’exiger plusieurs documents pour l’ouverture d’un nouveau compte.

Voici la liste des pièces justificatives demandées :

- au moins une pièce d’identité (carte nationale d’identité, passeport, carte de séjour, carte de résident…) ;

- un justificatif de domicile (facture d’eau, d’électricité, de gaz, certificat d’imposition, quittance de loyer, certificat d’imposition…) ;

- un spécimen de signature.

La banque d'arrivée peut également chercher à s’assurer que vous êtes en mesure d’ouvrir et d’utiliser un compte bancaire, mais aussi que vous pouvez utiliser les moyens de paiement (que vous n’êtes pas interdit bancaire par exemple).

3. Comment clôturer ou transférer un livret d'épargne ?

La clôture de livret A, Développement Durable (LDDS), LEP

Ces produits ne sont pas fiscalisés, en conséquence, vous ne pouvez pas en détenir plusieurs du même type.

Pour clôturer votre livret A, livret de développement durable et solidaire (LDDS, ex-Codevi), ou livret d'épargne populaire (LEP), vous pouvez envoyer à votre banque un courrier en recommandé avec accusé de réception.

Une fois que la clôture de votre livret est enregistrée, le calcul des intérêts auxquels vous pouvez prétendre depuis le 1er janvier de l’année en cours jusqu’à la date de clôture est effectué. Ce calcul peut prendre quelques jours.

Votre nouvelle banque vous proposera un produit similaire à celui de votre ancienne banque ou une solution de remplacement.

La clôture ou le transfert de son Plan ou Compte Épargne Logement

Si vous décidez de clôturer votre PEL ou votre CEL, vous perdez vos avantages. Il vaut mieux transférer votre livret et pour cela l’accord des deux banques est nécessaire.

C’est votre ancienne banque qui se charge de transférer à votre nouvelle banque les données comptables et techniques. La continuité est ainsi garantie et vous ne perdrez pas les avantages que vous avez cumulés.

Ce type de transfert est généralement facturé par votre banque.

Le transfert de son Plan d'Épargne Populaire

Le Plan d’Épargne Populaire n’est plus commercialisé depuis plusieurs années. C’est pour cette raison qu’il faut vous assurer que votre nouvelle banque est d’accord pour reprendre votre PEP aux conditions initiales, ce qui n’est pas évident. C’est pour cela que ce type de services est en général facturé par votre banque.

Le transfert de ses titres et de son PEA (Plan d’Épargne en Actions)

Les titres peuvent être des actions, des obligations, des SICAV. Les transférer dans une nouvelle banque est une opération complexe et il faut bien vérifier auparavant avec votre banque quels frais seront engagés.

Le transfert d’un PEA (Plan d’Epargne en Actions) est aussi très complexe en raison des compteurs fiscaux présents et plusieurs semaines peuvent être nécessaires pour assurer la migration bancaire.

Peut-on avoir plusieurs livrets du même type ?

Il est possible de ne clôturer qu’un seul compte dans une même banque et d’en laisser d’autres ouverts. Il est également possible d’ouvrir un compte courant dans une nouvelle banque tout en laissant des livrets ouverts dans votre banque initiale.

En revanche, vous ne pouvez ouvrir certains livrets d’épargne que dans un seul établissement bancaire, c’est notamment le cas du livret A. Vous devez nécessairement le clôturer pour en ouvrir un nouveau dans votre nouvelle banque (des contrôles sont mis en place en ce sens).

4. Changer de banque facilement pour un crédit

Peut-on transférer ou faire racheter son crédit ?

Vous ne pouvez pas transférer votre crédit. Si vous changez de banque, votre crédit devra être racheté par un autre établissement. Ainsi, vous devrez emprunter dans une nouvelle banque et rembourser votre crédit auprès de votre ancienne banque par anticipation. Il s’agit donc d’un rachat.

Même si vous avez transféré dans une nouvelle banque tous vos avoirs, celle-ci n’est pas obligée d’accepter le rachat de votre prêt. Comme pour n’importe quelle demande de crédit, elle étudiera votre situation financière et vos capacités de remboursement. En cas d’accord, votre nouvelle banque émettra une offre de prêt.

Quelques conseils en cas de rachat de crédit

Avant d’accepter votre rachat de crédit, il convient de bien prendre en compte les frais et intérêts supplémentaires qui pourraient vous être facturés et de vérifier que le taux, la durée, les échéances vous conviennent. Si c’est le cas, vous pouvez signer l’offre de crédit. Vous disposez d’un délai de réflexion de 10 à 30 jours ou d’un délai de rétractation (14 jours pour les crédits à la consommation).

Votre nouvelle banque pourra alors rembourser votre ancienne banque du capital restant dû. Il convient de vérifier que ce remboursement est effectif. Les crédits étant remboursés par anticipation, les assurances et garanties ne sont plus valables.

Vous avez des questions sur l'assurance emprunteur et les modalités d'applications de la loi Sapin 2 ? Vous souhaitez changer de banquer dans le cadre de votre assurance de prêt ? Consultez notre guide sur la résiliation d'assurance emprunteur.

5. Les frais de tenue de compte bancaire

Comment évaluer les frais de gestion de compte ?

De nombreuses banques facturent désormais des frais de tenue de compte : en général autour de 24 à 30 euros par an. Ces frais peuvent s'élever parfois à plusieurs dizaines d'euros ! Cela peut être un véritable argument pour résilier sa banque et en changer.

Que Choisir a listé les banques qui facturent ces frais à leurs clients et celles pour qui, pour le moment, la tenue du compte demeure gratuite. Vous pouvez comparer dès à présent les frais des principales banques françaises et vérifier que votre banque pratique bien les tarifs les plus bas... ou en changer !

Estimation des frais annuels de tenue de compte par établissement

| Banque Postale | 16,80 € |

| Société Générale | 30 € |

| BNP Paribas | 30 € |

| LCL | 30 € |

| CIC | 24 € |

| HSBC | 28 € |

| Crédit mutuel | 24,48 € |

| Banques populaires | 24 € |

| Caisses d’Epargne | environ 18 € |

| Crédit Agricole | suivant région |

La plupart des banques en ligne ne facturent pas les frais de tenue de compte.

Quand les frais de gestion de compte courant changent-ils ?

Dans le secteur bancaire, il faut savoir que les frais prélevés par les banques sont amenés à évoluer chaque année.

Ainsi, la nouvelle tarification pour les incidents de paiement, le dépassement de découvert autorisé, les prélèvements hors réseau d'agences... intervient au 1er janvier.

La banque se doit, cependant, d'informer ses clients en amont de la mise à jour de ses conditions tarifaires. Veillez à bien les consulter pour éviter les mauvaises surprises sur votre compte courant.

Les frais bancaires, le motif principal pour changer d'établissement

Toujours selon l'étude de l'association de consommateurs, il apparaît que le principal inconvénient énoncé par les clients concerne le montant annuel des frais bancaires.

Seuls 35 % des clients ayant répondu à l'enquête estiment ce montant correct.

Une responsable d’études à l’UFC-Que Choisir complète ce point de vue. Pour 3 consommateurs sur 4, bénéficier de frais bancaires moins élevés constitue la première raison pour laquelle transférer son compte vers une banque en ligne.

6. Tous nos guides pour clôturer ses comptes facilement

Vous souhaitez résilier votre compte courant ou épargne, ou même contester des frais ? Découvrez quand et comment le faire dans nos guides focus :

Envoyez votre lettre de résiliation en recommandé, sans vous déplacer

- En partenariat avec La poste

- Service disponible 24 heures sur 24, 7 jours sur 7

- Fini les déplacements, vous gagnez du temps !